6万亿化债额度下达地方仅仅半个月,已有16地披露了地方债增发计划,其中包括3座副省级城市,它们是大连、青岛和宁波。

1. 分散投资:将资金分散投资于多个股票,降低单一股票风险。可以选择不同行业、不同市值、不同风格的股票进行配置,以实现风险分散和收益最大化。

根据计划,大连、青岛、宁波将分别发行104亿、142亿、249亿元再融资专项债,用于置换存量隐性债务。

近年来,受土地出让收入持续缩水等影响,地方财政收支矛盾加剧、偿债压力加大。即使是身处塔尖的城市,也无不期盼化债资金加快落地。

-01-

率先出手

目前披露地方债增发计划的3座城市都是计划单列市,法定负债率并不算高。

11月14日,大连、青岛、宁波同时披露了发行政府再融资专项债券的通知,计划发行规模分别为104亿、142亿和249亿。其中青岛债券期限为10年,宁波为15年,大连为15年、20年、30年不等。

这批债券,是用于置换地方政府存量隐性债务的。所谓隐性债务,就是地方政府在法定债限额之外,直接或承诺以财政资金偿还、违法提供担保等方式举借的债务,比如我们常见的“城投债”等。数据显示,截至2023年末,全国地方政府隐性债务余额达14.3万亿元。

此轮通过的近年最大规模化债方案,就是为了置换地方政府存量隐性债务。它给地方政府提供化债资源,将隐性债务变为显性债务,将短期债务变成长期债务,以解燃眉之急。

目前,大连、青岛、宁波的隐性债务尚无官方来源的确切数据,但从其法定债务数额,可以略窥当地政府真实负债情况。

截至2023年底,大连、青岛、宁波政府债务余额分别为2897.6亿、3620.0亿和3248.9亿,法定负债率(政府债务余额与GDP之比)分别为33.1%、23.0%和19.7%,低于全国的56.1%,更低于60%的国际标准红线。

以这些城市的经济发展和财政实力来看,偿债压力其实并不算艰巨。2023年,大连、青岛、宁波经济总量分别为8752.9亿、15760.3亿和16452.8亿,均高居全国前30;地方一般公共预算收入750.2亿、1337.8亿、1785.9亿,也都位居前列。

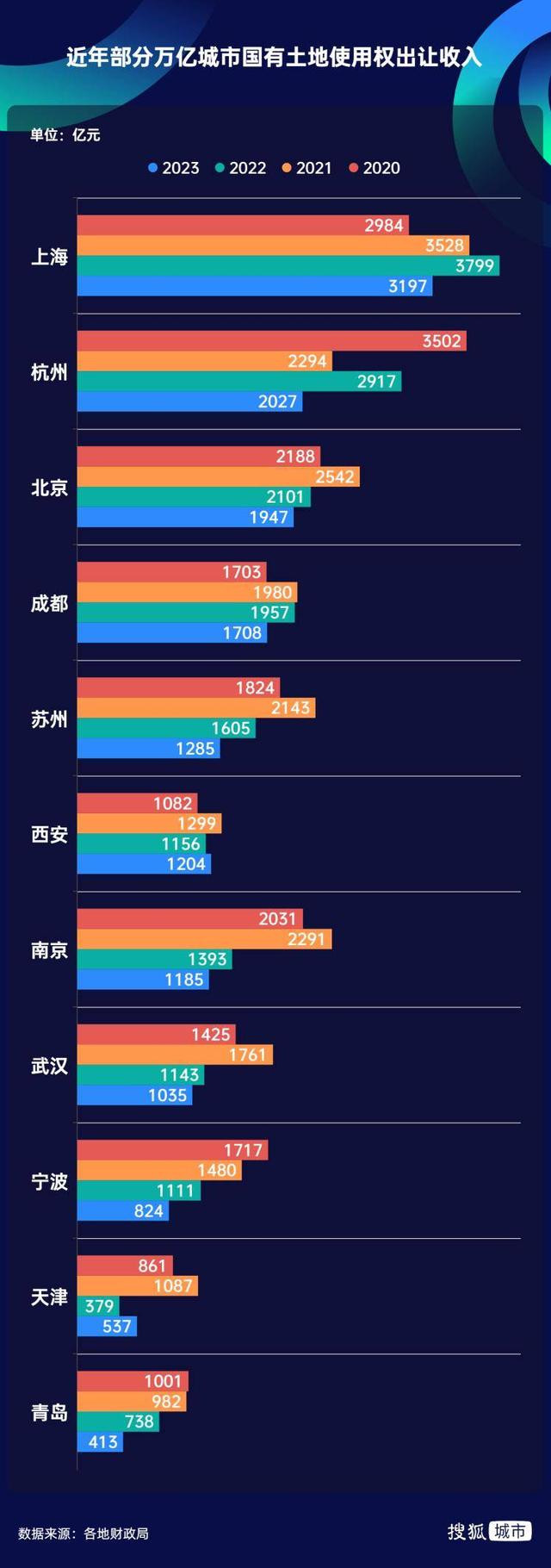

不过近年这几座城市的土地出让收入有所减少,为地方举债带来了一定压力。2023年,大连、青岛、宁波国有土地使用权出让收入分别为117.7亿、412.6亿和824.4亿,较2022年分别下降20.5%、44.1%和25.8%。

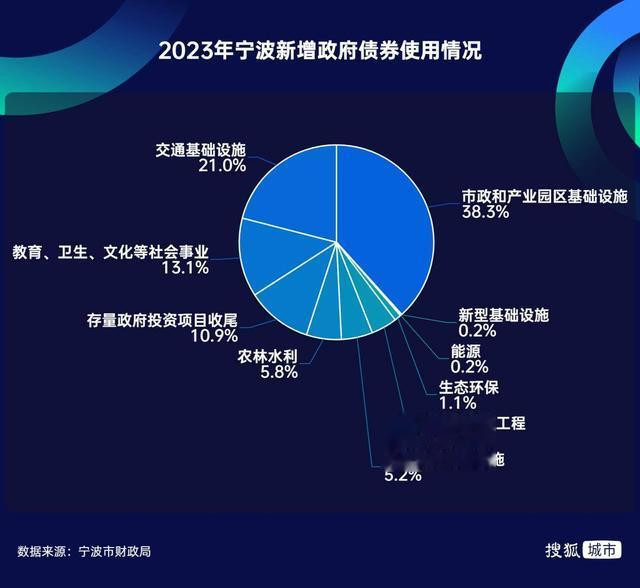

而城市的高速建设与发展,很大一部分是由政府举债支撑的。以2023年的宁波为例,全市新增的360亿政府债券,有一大半都用在了市政和产业园区基础设施、交通基础设施建设。

大连也在政府债券信息披露文件中,公布了地方政府债券资金投向,主要用于市政基础设施建设和土地储备,其中市政建设资金占比38.87%,土地储备占比9.75%,合计占比近半。

率先出手的大连、青岛和宁波,已经跻身全国塔尖城市之列,尤其青岛和宁波更是万亿俱乐部成员。其余未公布地方债增发计划的万亿城市,地方债务情况又是如何?

-02-

债务账本

截至2023年末,26座万亿城市中,政府债务余额最高的是四大直辖市,其中重庆、北京和天津均超过1万亿元,上海为8832亿元。武汉、广州、成都排在第五至第七位,债务余额超过5000亿元。杭州、郑州、济南、长沙处于同一档位,债务余额超过3000亿元。

几座普通地级市债务余额最低,比如无锡、烟台、苏州、南通、常州和东莞。可以看出,万亿城市债务余额和其城市等级有明显的正相关关系,直辖市领衔,副省级城市、省会城市债务余额高于一般地级市。

但债务余额低,并不意味着偿债压力小。从万亿城市法定负债率(政府债务余额与GDP之比)来看,负债率最高的是天津,达到66.4%,超过60%的国际标准红线;重庆(40.4%)、武汉(34.2%)、西安(33.6%)处于第二档,但远不到红线标准;其余负债率超过20%的城市还有北京、济南、郑州、成都、青岛、长沙、佛山和烟台。

深圳、苏州政府法定负债率最低,均不足10%。两地经济发达、财力雄厚,无需过多举债,这与人们对其的强大印象十分一致。且深圳、苏州都是二级财政,不需要与省级分享,这也让两地财政有更多的余地。

-03-

财政压力

众所周知,地方财政收入的主要来源,一是税收,二是卖地。遗憾的是,包括大连、青岛、宁波在内的大部分塔尖城市,近年税收、卖地收入都在减少,部分甚至惨遭“腰斩”。

先看税收。如今税收收入减少、非税收入增加,几乎已经成了各地政府的共同压力。前三季度,大连、青岛、宁波税收收入分别为373亿、713亿和1138亿,同比分别下降2.8%、8.5%和6.2%。

其余披露前三季度税收收入的万亿城市中,杭州、天津、成都、济南、合肥、泉州都在下滑,仅有北京、重庆保持小幅增长。

暂未披露地方一般公共预算收入结构的万亿城市,税收情况也未必乐观。从前三季度数据来看,大部分万亿城市地方一般公共预算收入都陷入负增长或仅保持小幅增长,比如深圳、佛山甚至同比下降了5%左右,上海、广州等多个城市增速不及1%,财收压力极大。

再看卖地收入。支撑地方政府隐性债务的内核就是土地财政,土地财政的持续前提就是地价上涨。但从近几年的表现来看,万亿城市卖地收入基本均出现大幅下降,仅有少数例外。

以近年卖地收入较高的几座万亿城市为例,成都、上海2023年卖地收入较近年最高值减少了10%以上,北京减少了将近25%,苏州、武汉、杭州、南京减少了40%以上,天津、宁波、青岛更是缩水了50%以上。

税收收入与卖地收入齐齐下滑,因此即使是万亿城市,也无不期盼化债资金加快落地。对于高速发展的城市来说,基础设施建设需求巨大,地方债的作用至关重要。

以上海为例,去年上海市本级新增政府债券384.9亿元,其中大部分用在了轨道交通和铁路建设,占比超过45%。上海轨道交通市域线崇明线、嘉闵线、示范区线、南汇支线和机场联络线,以及沪宁合高铁线,合计用去122.6亿,占比超过30%。

广州对城市基础设施的投入更甚于上海。2023年广州市本级新增债券资金409.9亿,其中铁路建设项目144 亿、白云机场三期扩建工程项目83.5亿、地铁建设项目115.2亿,这三类合计占比就达到84%。

因此,当财政收支矛盾加剧、偿债压力日益加大,地方政府难免左支右拙、束手束脚。随着新一轮化债政策落地,地方债务因短期资金周转不灵而引发多米诺骨牌效应的担忧,正在消退。谁先付诸行动,谁就能更快地卸下包袱、轻装上阵。

参考资料:

[1] 各地统计局、财政局

[2] 河南,率先对财政出手.盐财经

[3] 全国已有16地拟发行再融资专项债置换存量隐性债务股票配资配资,发行总额超10852亿.澎湃新闻